Bài Tập Xuất Nhập Khẩu

Download nowDownloaded 6,576 times

Download nowDownloaded 6,576 times

Các thủ tục cơ bản cần thiết để thực hiện kinh doanh xuất nhập khẩu là gì?

Trả lời: Các thủ tục cơ bản để thực hiện kinh doanh xuất nhập khẩu bao gồm:

Với mục đích hỗ trợ các bạn sinh viên kế toán có thể học nâng cao nghiệp vụ kế toán. Kế toán Thiên Ưng xin chia sẻ bài tập kế toán thuế Xuất nhập khẩu, cách tính thuế xuất khập nhập khẩu phải nộp, cách tính thuế Tiêu thụ đặc biệt hàng nhập khẩu, cách tính thuế GTGT hàng nhập khẩu có lời giải chi tiết:

= 450,000,000 x 35% = 157,500,000

= 607,500,000 X 10% = 67,750,000

= 668,250,000 x 10% = 66,825,000

= 675,000,000 - 20.000.000 = 655.000.000

__________________________________________________

Kinh doanh xuất nhập khẩu là một lĩnh vực quan trọng trong nền kinh tế toàn cầu hóa hiện nay, đòi hỏi sự hiểu biết sâu sắc về các quy định, quy trình, và chiến lược thương mại quốc tế. Trong bài viết này, GIAYCHUNGNHAN sẽ cung cấp lời giải chi tiết cho các bài tập về kinh doanh xuất nhập khẩu, bao gồm các chủ đề như thủ tục hải quan, thanh toán quốc tế, logistics, và quản lý rủi ro.

Kinh doanh xuất nhập khẩu là hoạt động thương mại quốc tế, trong đó hàng hóa hoặc dịch vụ được bán ra (xuất khẩu) hoặc mua vào (nhập khẩu) từ các quốc gia khác. Xuất khẩu không chỉ giúp doanh nghiệp mở rộng thị trường tiêu thụ và tăng doanh thu mà còn góp phần thúc đẩy sự phát triển kinh tế quốc gia. Đồng thời, nhập khẩu giúp đáp ứng nhu cầu nội địa với những sản phẩm, dịch vụ không thể sản xuất được trong nước hoặc có chi phí sản xuất cao, từ đó đa dạng hóa sản phẩm trên thị trường và nâng cao chất lượng cuộc sống của người dân.

Các hình thức thanh toán quốc tế trong xuất nhập khẩu là gì?

Có nhiều hình thức thanh toán quốc tế phổ biến, bao gồm:

Phương thức ghi sổ (Open Account):

Phương thức chuyển tiền (Remittance):

Phương thức nhờ thu (Collection):

Phương thức thanh toán tín dụng chứng từ (Letter of Credit – L/C):

Phương thức thư ủy thác mua hàng (Authority to Purchase – A/P):

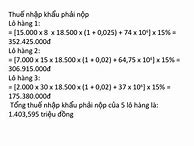

Trong tháng 10/2014 Công ty kế toán Thiên Ưng có phát sinh các nghiệp vụ sau: 1. Trực tiếp xuất khẩu lô hàng gồm 500 SP A hợp đồng giá FOB là 10 USD/SP. Tỷ giá tính thuế là 21.000đ/USD, 2. Nhận nhập khẩu ủy thác lô hàng B theo tổng giá trị mua với giá CIF là là 30.000 USD. Tỷ giá tính thuế là 21.500đ/USD, 3. Nhập khẩu 5000 SP C giá hợp dồng theo giá FOB là 8 USD/ SP, phí vận chuyển vào bảo hiểm quốc tế là 2 USD/SP. Tỷ giá tính thuế là 22.000đ/USD, 4. Trực tiếp xuất khẩu 10.000 SP D theo điều kiệ CIF là 5USD/SP, phí vận chuyển và bảo hiểm quốc tế là 5000đ/SP. Tỷ giá tính thuế là 21.500đ/USD, 5. Nhập khẩu nguyên vật liệu E để gia công cho phía nước ngoài theo hợp đồng gia công đã ký, trị giá lô hàng theo điều kiện CIF quy ra tiền VN là 300đ. Yêu cầu: Tính thuế xuất nhập khẩu phải nộp. – Biết rằng: Thuế xuất nhập khẩu SP A là 2%, SP B và E là 10%, SP C là 15%, SP D là 2%.

NV1: Xuất khẩu 500 sp A: Số thuế XK phải nộp = 500 x (10 x 21.000) x 2% = 2.100.000

NV2: Nhập khẩu lô hàng B: Số thuế NK phải nộp = (30.000 x 21.500) x 10% = 64.500.000

NV3: Nhập khẩu 5.000 sp C: Số thuế NK phải nộp = ((5.000 x 8 x 22.000) + (5.000 x 2 x 22.000)) x 15% = (880.000.000 + 220.000.000) x 15 % = 165.000.000

NV4: Xuất khẩu 10.000 sp D: Số thuế XK phải nộp = (10.000 x 5 x 21.500) + (10.000 x 5.000) x 2% = (1.075.000.000 + 50.000.000) x 2% = 22.500.000

=> Tổng số thuế XK phải nộp là: = 2.100.000 + 22.500.000 = 24.600.000 => Tổng số thuế NK phải nộp là: = 64.500.000 + 165.000.000 = 229.500.000

Để tìm hiểu thêm: Bài tập kế toán tài chính doanh nghiệp – Có lời giải, mời quý khách tham khảo bài viết bên dưới của GIAYCHUNGNHAN!

Trong tháng 11/2014 Công ty TNHH Hải Nam phát sinh các nghiệp vụ như sau:

1. NK 180.000 sp A, giá CIF quy ra vnđ là 100.000đ/sp. Theo biên bản giám định của các cơ quan chức năng thì có 3000 sp bị hỏng hoàn toàn là do thiên tai trong quá trình vận chuyển. Số sp này công ty bán được với giá chưa thuế GTGT là 150.000đ/sp. 2. NK 5.000sp D theo giá CIF là 5USD/sp. Qua kiểm tra hải quan xác định thiếu 300 sp. Tỷ giá tính thuế là 18.000đ/USD. Trong kỳ công ty bán được 2.000sp với giá chưa thuế là 130.000đ/sp. 3. XK 1.000 tấn sp C giá bán xuất tại kho là 4.500.000đ/tấn, chi phí vận chuyển từ kho đến cảng là 500.000đ/tấn.

Yêu cầu: Xác định thuế XNK và thuế GTGT đầu ra phải nộp. – Biết sp A: 10%, B: 15%, C: 5%. Thuế GTGT là 10%.

1. Nhập khẩu 180.000 sản phẩm A. Theo biên bản giám định của cơ quan chức năng thì có 3000 sản phẩm bị hỏng hoàn toàn do thiên tai trong quá trình vận chuyển:

a. Tính thuế nhập khẩu cho 180.000 – 3000 = 177.000 sp.

– Thuế NK phải nộp là: = QNK x CIF x t = 177.000 x 100.000 x 10% = 1.770.000.000 (đ)

– Thuế GTGT phải nộp là: = 177.000 x 150.000 x 10% = 2.155.000.000 (đ)

2. Nhập khẩu 5.000 sản phẩm B, qua kiểm tra hải quan xác định thiếu 300 sản phẩm: Tính thuế NK cho 5.000 – 300 = 4.700 sp.

– Thuế NK cho 4.700 sp B là: = 4.700 x 5 x 18.000 x 15% = 63.450.000 (đ)

– Số thuế GTGT phải nộp là: = 2.000 x 130.000 x 10% = 26.000.000 (đ)

3. Số thuế XK nộp cho sản phẩm C là: = QXK x FOB x t = 1.000 x ( 4.500.000 + 500.000 ) x 5% = 250.000.000 (đ)

Vậy tổng các loại thuế phải nộp lần lượt là:

Tổng thuế xuất khẩu : TXK = 250.000.000 (đ).

Tổng thuế nhập khẩu : TNK = 2.655.000.000 + 63.450.000 = 2.718.450.000 (đ).

Tổng thuế GTGT phải nộp là : VAT = 225.000.000 + 26.000.000 = 251.000.000 (đ)

Doanh nghiệp mới bắt đầu kinh doanh xuất nhập khẩu cần làm gì để tuân thủ quy định pháp luật?

Bài tập được trình bày với đầy đủ lời giải chi tiết, giúp bạn dễ dàng nắm bắt kiến thức và áp dụng vào thực tế. Giấy Chứng nhận xin cảm ơn Quý khách đã theo dõi bài viết.

Quy trình cơ bản để thực hiện một giao dịch xuất nhập khẩu

Quy trình cơ bản để thực hiện một giao dịch xuất nhập khẩu bao gồm các bước sau:

Một số lưu ý khi làm bài tập kinh doanh xuất nhập khẩu

Bằng cách thực hiện các bước trên một cách cẩn thận và có hệ thống, bạn sẽ nâng cao khả năng giải quyết bài tập một cách hiệu quả và đạt được kết quả tốt nhất.

Những lợi ích của kinh doanh xuất nhập khẩu là gì?

Trả lời: Các lợi ích của kinh doanh xuất nhập khẩu bao gồm: